首先,這篇文章只針對那些在高位買貨又不肯止蝕的散户,真正的價值投資者絕對有其值得參考的投資分析及風險管理技巧。

跟大家説個故事,還記得檸檬在讀大學時曾經歷過一次股市大回調(雖然經濟角度上那次還不算是熊市)。當時我和很多散户一樣,在市場處於高位時買入了不少股票。但當市況回落,又不甘於止蝕去承受眼前的損失,只好以“長線投資”來安慰自己祈求股價回升。即使市況每況愈下,我也一直忍耐沒有把股票賣出。不過,當價格接連下跌至接近底部時我卻終於抵受不了心理壓力把股票沽出。結果辛苦儲來的資金被清洗近一半,當時真的感到欲哭無淚。

相信這也是不少散户的寫照。面對大型下跌趨勢,要抵受帳面損失帶來的壓力確實也不容易。然而,我並不是想告訴大家只要不賣出資產一直等待便能等到價格回升獲利。而是這種散户投資方法從買入資產前已經犯了無法扭轉的失誤。

事實上,我們在投入資金前就應該要清楚確定自己的交易策略屬長線或短線。它們兩者有著截然不同的出入市條件和盈利目標。若不清楚自己策略方向,很容易便會跌入“短炒變長揸”的陷阱。

散户往往未搞清楚自己的投資方針便胡亂於市場上投放資金,然後總是為自己的失敗找籍口。

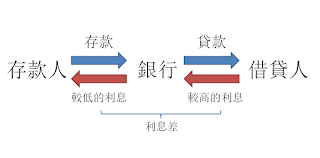

另外,若然真的打算長線投資又怎會在股票價格遠高於企業價值的高位買入股票呢?價值投資法這種長線投資方法重點在於吸納便宜的股票。一方面提高平均盈利,另一方面減低潛在風險。因為只有優質的資產才值得我們長期持有,所以投資者必需要對相關企業的業務和價值份外了解。可是,散户卻懶於獨立分析,只愛聽聽“專家”推介股票。他們經常在投資氣氛熾熱的高位才進入股市,把自己的財富暴露於風險之中。

(更多關於價值投資法,請到 價值投資法的陷阱 不求甚解隨時弄巧反拙)

長線投資 不是隨便買入股票然後就拚死等待,也不是拒絕止蝕的籍口。請各位散户確立好自己的投資策略,再做好相關分析。股市下跌的確令人失望,但只有好好準備和學習你才有機會把握下一個升市。

檸檬

詳細書評 及 其他 書籍推介

延伸閱讀:

書籍推介:

書名:投資檢查表—基金經理人的選股秘訣(The Investment Checklist:The Art of In-depth research)

詳細書評 及 其他 書籍推介