高息股,即一些經常派發高股息的公司股票。由於不少人認為收取股息能夠帶來穩定的投資回報,所以高息股經常受到散戶的追捧。然而,買入高息股真的是一個有效的投資方法嗎?

了解賺取股息的成效前,我們首先要了解股息派發的機制。 而除淨日(Ed-dividend date)就是一件我們必須要了解的東西。

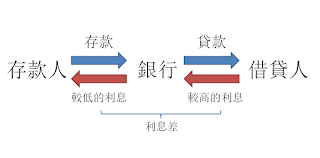

股息派發機制

除淨日,是由公司公佈的一個重要日期。在除淨日之前一日持有著股票的人才能夠在股息派送日獲得股息,而在除淨日當日或之後才買入股票的人則不能獲取股息。

從上圖所見,假設股票除淨前的股價為100元(每股)、股息為每股2元。在除淨日,開市時的股價就會剩下98元(每股),即上日收市價減去股息後的價格。

股票除淨後的價值加上股息的總和,其實與股票除淨前的價值相等。換言之,投資者並沒有從派息中取得任何額外的價值。

其實細心想想就明白這是正常及公平的現象。若然派息是把額外的金錢送給你,那每個人都在除淨日前大手買入股票豈不是能無風險地賺取利潤?

等股價重新升回除淨前的股價?

然後,有不少人又會說:

“等派息後股價重新升回除淨前的股價,那我就能確確實實賺到額外金錢了吧”

這的確沒有錯,但究竟是什麼因素斷定股票能否回升至除淨前的股價呢?

沒錯,就是公司的投資價值。因此,其實最後也是回到企業基本分析的問題上。一隻派息股能否回升至派息前的股價(甚至達到更高的價格),與一隻不派息股票能否提升股價,其實是同一個問題。派了股息的股票並不會特別容易上升。換言之,股息率高不高根本沒有關係。無論派不派息,好的公司自然會穩定地成長,而你得到的總回報基本上也是同等的(往下繼續看為何現實中收息股的回報其實甚至可能更低)。

通常什麼公司會派發股息?

對於一些高增長類型的公司來說,把資金留在企業內作研究和發展很可能比派發股息給股東更有利於公司長遠發展。因此,我們常看到一些發放高股息的公司反而是因為沒有什麼發展機會,才能有空閒的資金發放股息。當然,並非所有公司都需要大力創新發展,但我們必須要明白股息對於企業的意義是什麼。

股息手續費與税務

此外,投資者也必須留意收取股息時需要扣除的額外費用。一般來說,提供股票買賣服務的銀行或證券公司都會向投資者收取股息手續費,而一些國家更會收取股息稅。這些程序進一步攤薄投資者取得的股息回報,令股票除淨後的價值與加上股息的總和比除淨前的股票價值低了一部分。因此,投資者或會因派息而承受額外的損失。(當然,某些國家又有資產增值稅會影響股價增長帶會的回報)

再投資風險(Reinvestment Risk)

這個因素比較少人提及到,但我認為的確是一個重要考慮因素。當投資者收到股息後他們需要面對一個問題,就是如何管理多出來的資金呢?他們可能會選擇再投資,亦有更多人選擇只是把資金閒置。這時候,他們便要面對再投資風險,即新的投資計劃回報比持有原來股票回報低的風險。事實上,假設你本來買入的收息股是由你精挑細選出來,那它應有較大機會比市場上其他公司更優質。若然股息不足夠讓你再買入一股原來的股票的話,再投資帶來的回報就有可能會較不理想。

甚麼人需要收取股息?

那當然,派息股也是有其用途,就是賺取現金流。不過,其實並非所有投資者都需要大量現金流。一般來說,現金流對於一些年紀較大、即將退休或已經退休的人為較為重要,因為他們較難像年輕人一樣賺取穩定的工資收入。我也相信派息股對於他們來說是有一定的價值。但是,僅記派息股並不是賺取現金流的唯一方法。有其他投資工具(如債券和某些基金)都同樣有着發放現金流的特性,甚至比派息股更加穩定。

希望以上講解能夠幫助大家了解收息的機制和收息時會遇到的問題。

感謝大家支持。

檸檬