經濟近況和市場焦點

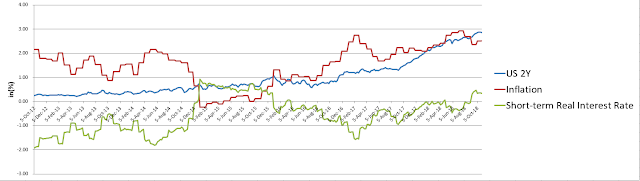

上星期二公佈了美國一月份CPI,結果按年升6.4%,高於市場預期的6.2%。另外,星期四公佈的PPI按年升6%,遠遠高於市場預期的5.4%。通漲在消費者端和生產者端也下降得比預期慢,這也是美國經濟暫時還唯持強勁的結果。及後,兩名聯儲局官員也提出了下月加息50點子的可能性。值得注意的是,即使CPI結果超出預期,但市場當天的volatility 也比以往CPI day 低。我個人認為市場於2023年的重心已經從通漲轉到經濟成長方面。比起通漲,企業盈利和就業市場狀況能否唯持是市場比較關心的議題。

就業市場方面,新申領失業救濟金人數有見底跡象,持續申領失業救濟金人數已見底回升一段時間,估計二月份失業率再超乎預期下降的機會比較低。我相信失業率在未來幾個月的上升速度會主宰股市走勢。畢竟市場正在price in “Goldilocks” economy (即不太弱也不過熱,剛剛好的經濟狀況),失業率上升則會打破投資者這個比較樂觀的假設。

另一個市場焦點是中國reopening的影響力。中國於2022年尾突然宣布開關,比市場預期的時間早了幾個月,市場今年初一直憧憬着中國reopen會對環球經濟帶來刺激作用。不過,正如我之前所說,中國房地產市場問題還未解決,我個人對中國reopening對環球的影響力有所保留。此外,我們可以看看航運價格指標波羅的海指數近月變化。即使中國reopen,指數於近兩個月仍然是持續下降,於農曆新年假期後也未有改善,反映需求刺激作用有限。

Market Review

美股方面,Nasdaq 100指數多次挑戰12700左右位置失敗後回落,星期四intraday 出現上影線retest後再下,短線走勢不利。正如我FB上提及,我個人已把部分倉位獲利止賺。

S&P 500 跌穿20天線,中線走勢繼續看看能否守住之前多次提及到的關鍵趨勢線。如果突破向下,中線向好走勢會被打破。

指數於星期五裂口低開後尾市回升,收市出現下影線,不過非必需品與必需品股ETF price ratio 是出現陰燭的。要留意,於非必需品ETF XLY佔15%權重的TSLA即使於尾市回升也不能抵消ratio中的陰燭走勢,可見資金明顯湧入必需品股。我們同時能夠看到公用股和醫療股等防守板塊跑贏大市,顯示市場情緒轉差。我個人短線看法會較為審慎,在S&P未有下試趨勢線並出現反彈前,我應該不會大手加倉。不過,VIX指數未見大幅上升,請不要過份恐慌。

另外跟進一下上星期提及到的能源板塊。石油今個星期未有如預期中突破向上,反而從區間中掉頭向下。能源股也隨之而下跌,走勢十分不利。即使科技股轉弱也未見資金流入該版塊,暫時不宜建倉。

Crypto方面,多隻幣沖高後回落調整,以太幣走勢較為明顯。下圖可見以太幣一直受制於$1690左右的位置,升穿阻力與否可以反映出市場的風險胃納程度有沒有改變。

在市場認為soft landing 機會增加,加上通漲預期隨就業數據向好回升下,美國十年債息從近期低位回升。在挑戰3.9%阻力後出現陰燭,下週再看看會否突破阻力向上。雖然我個人傾向認為“冇咁順灘”一碰倒阻力就回落,不過現在確是回到長債便宜位置(債息高債價低),我個人會開始分注吸納長債ETF TLT。

檸檬

上集回顧:

以上講解及資料僅供參考,不涉及任何投資建議

.jpg)

.jpg)

.jpg)