整整一個月沒有寫Market Review了,襯著這個星期有空,趕緊update一下市場近況。

油價高見95美元,十年債息抽升,這個星期的主題一定是Higher for longer。在9月20日FOMC meeting中,聯儲局雖把政策利率維持在5.25-5.50%不加息,但從Dot Plot點陣圖中可以看到它們有意把利率維持於較高水平一段時間。其中,2024和2025的median都比起6月份的Dot Plot上移了0.5%。而2026年的median大概在2.9%,比Long Run的2.5%還要高,即是說聯儲局預期在2026年利率還未回到正常水平。

Source: MacroBond

然後我們去了解一下債券市場的近況。聯儲局提高了未來兩三年的利率預期,理論上2-5年期左右的短中年期債息會最受影響,而長年期債息對政府利率應該沒有那麼sensitive。然而,美國五年期國債殖利率在9月20日FOMC meeting前為4.51%,在剛剛過去的星期四最高位為4.75%,升幅為24點子。但同一時期十年期和三十年期債息升幅分別是33點子和38點子。即是說,長債息升幅反而高於短債息。而且,如果看看長年期美國抗通脹債券TIPS的inflation breakeven rate,在同一時期內其實沒有太大變化。換言之,長期債息上升也不是來自於市場對長期通脹的提升。

那長債息的額外升幅到底是來自什麼呢?這很可能與美國財政部增發長債有關。8月份,財政部在Quarterly Refunding Auction中發行了1,030億的較長年期債券,其中包括3年、10年和30年期債券。這令市場上長債供應突然增加,長債價格也從8月起開始下跌(長債息上升),這構成了對長債的額外沽壓。

另一方面,美國石油庫存再創近年新低,加上沙地阿拉伯減產和俄羅斯限制出口延長至今年年底,石油在近三個月上升了近40%,大大增加了通漲回升的風險。難怪JP Morgan 的Jamie Dimon 也警告Fed Fund Rate最壞的情況下有機會上升至7%。

各種因素底下,無論長息或短息同樣有上升的壓力。長息上升,即資產價格未來現金流的貼現率(discount rate)提高,股票等金融資產的估值就隨之而下降。短息上升則增加企業融資和銀行營運的壓力,同樣不利股市。因此,我們也能看到9月尾美股的表現十分不濟。

不過,如我之前所說,不要把息率和股市的反向走勢視為必然。當經濟狀況持續轉差、企業收入開始受到影響,那時候反映長期經濟增長的長債息就會和股市同時下跌。這個現象在以往衰退發生時也能夠看到。

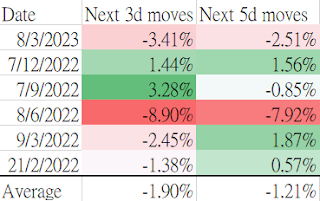

然後講一講美股走勢吧。正如星期四所說,S&P 500暫時守在下圖通道內,預計短線會在通道之間盤整。先前八月份走勢已疑似形成頭部,中線走勢暫時仍然會看得比較淡。因此,我認為先不要以通道頂部作為短期目標,保守一點以通道中軸作參考會比較好。

檸檬