期權引伸波幅(Implied volatility)是根據期權市價代入計價模型去計算出來的波幅。一般來說,如果市場上的投資者預計未來的波幅會上升,就會有更大的需求購買期權,期權價格因此會變得更貴。我們能夠反過來以市場期權價格去計算投資者心目中的預期波幅,這就是引伸波幅(IV)。

最近股市引伸波幅不斷收窄,反映投資者預計未來波幅縮小。由於恐慌指數(VIX)是以不同行使價的IV按特定比例計算出來,所以近期同樣能看到它愈縮愈小。然而,有另一個指標正反映在短期未來或會有波幅回升的可能性。

E-mini S&P 500 Bid Ask spread(買賣價差)於星期四突然擴大,顯示期貨市場的流動性縮緊。Bid Ask spread擴大即是說投資者的買賣成本變貴了(容易愈買愈貴或愈賣愈平),同時一筆交易會更容易推動市價,令資產價格波動提高。

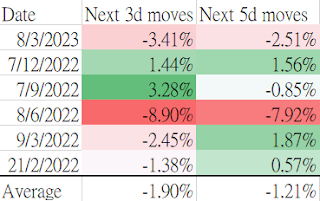

根據CME Liquidity Tool 的圖表,包括剛剛過去的星期四在內,過去兩年內曾7次出現Bid Ask Spread 突然飆升至1.3 tick以上的情況。下方圖表顯示了出現此情況後S&P 500的3日和5日變化。我們可以看到平均3日和5日的變化分別是-1.90%和-1.21%。仔細看每一次變化,下跌情況的幅度也比上升情況的幅度大。因此,短線上有一定程度的下行風險。

不過,有以下幾點需要留意。理論上,Bid Ask Spread擴闊,指數向上或向下的大波動也同樣有可能出現。由於2022年整體股市表現不太好,下跌浪比較多,有機會增加了Bid Ask Spread擴闊後股市下跌的可能性。然而,市場在流動性繃緊時表現較差其實也不難理解(多錢才容易推升股價)。事實上,在穩定上升的大牛市一般會較少看到此現象。在2022年之前對上一次出現Bid Ask Spread 突然飆升的情況其實已經要數到2020年3月爆發肺炎的時候,而2020年年中至2021年的大牛市未有出現過。由此可見,就算下跌風險未於短線3-5日反映出來,至少也證明現時大市還未脫離危險期。

Market Review

初申領失業救濟金人數(Initial Claim)上升至26萬人,創2021年10月以來最高水平。不過,持續申領失業救濟金人數(Continuing Claim)沒有隨Initial Claim一同上升,看來需要更多的數據才能斷定就業市場的走勢。

S&P 500觸及高位回調50%的位置(以跌浪的頂和底計算的中間),以往出現這個現象多數表示股市已經見底、未來會進入牛市再破頂。因此,一些投資者稱美股已進入技術性牛市。印象中這個現象在1970以來本來是100%準確預測股市見底,但第一次失效就正正是2022年8月。當時S&P 500於8月升穿跌浪的50%水平,但指數立即掉頭向下並於10月破底。我個人認為這種指標出現的頻率較小,由於sample size 小,參考性其實有限。

媒體上亦越來越多聲音指牛市重臨,星期五於FB也有提到,AAII投資者情緒調查中看好的投資者比例突然從上星期的29.1%上升至一年內高位44.5%。散户情緒愈來愈亢奮,我們應該更加謹慎。

市寬方面,S&P 500 50天線上的股票比例從上星期的50%稍稍上升至55%。部署上如之前所說,未來第一下回調的深度、成交量和市寬變化會是後市走勢的關鍵。繼續耐心等待。

Crypto方面,SEC對Binance和Coinbase 的指控主導著幣市走向。BNB, ADA, SOL等中型幣被指控為未註冊的證券,紛紛於星期六出現急跌。今早收復了部分跌幅,但形態上仍然不太樂觀。

這個星期會有FOMC議息會議,利率期貨顯示6月份不加息的機會率暫時仍佔多數。估計市場會聚焦於Powell會後對於7月份加息的措辭。

檸檬