説到選股,不少人就會立刻想起財務報表。然而,其實除了財務報表分析,也有其他分析技巧能夠幫助我們揀選股票。這次,檸檬就會講解一下實際利率變化如何影響選股策略。

甚麼是實際短期利率?

實際短期利率,是指以市場短期利率減去通貨膨脹率後得出的相差價。一般來說,市場短期利率可以用來評估企業取得資金的成本。然而,當通貨膨脹率較高,企業無論從購買資產或投資發展都有較大機會獲利。因此,減去通脹率後的實際短期利率會更有效反映企業的資金成本。實際短期利率高代表資金成本昂貴,而實際短期利率低則代表資金成本便宜。

到底企業如何提高報酬?

企業主要有兩種方法提高報酬率,分別是抬高現有產品售價和研發新產品開拓市場。

當實質短期利率走低(通貨膨脹相對高),企業有更大的加價空間,令它們能夠直接靠抬高售價來獲利。在抬價帶來的“安全邊際”底下,企業有更多可行的發展方案,也令它們較不需要研發高科技來提高報酬。因此,研發需求較大的科技股較難跑出,而傳統的生產、製造業,甚至房地產就較能受惠於通貨膨脹。

相反,當實質短期利率走高(通貨膨脹相對低),企業難以靠抬價來提高報酬率。由於可行的發展方案不多,市場變相鼓勵企業研發高科技來提高報酬。在這個大環境下,科技股就會有更大機會跑出。

美國實際短期利率與行業走勢

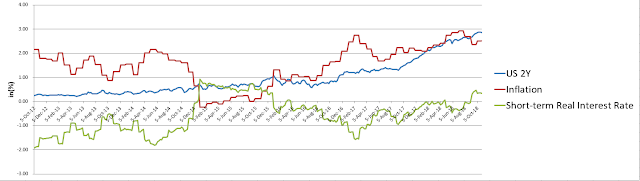

我們以2013至2018年的美國情況作為例子。首先以美國兩年期國債殖利率作為市場短期利率,再減去由消費物價指數(CPI)變化換算的通貨膨脹率去取得實際短期利率(上圖一)。

圖二: 標普科技指數和工業指數 (圖片來源:TradingView)

然後,我們再以標普科技和工業指數作為相關行業的股價走勢指標(上圖二)。在2013至2014年,實際短期利率大約為-1%至-2%之間。在這段期間,工業指數的升幅略勝於科技指數。而在2017至2018年,實際短期利率處於較高的-1%至0%之間,科技指數也明顯跑出。這也算某程度上反映了實際短期利率的理論(下面部分將指出例子未能反映理論的可能原因)。另外,實際短期利率在2015年雖然有明顯上升,但受到當時美國(與環球)股市下跌所影響,兩個指數也並未有錄得明顯增長。

未能反映理論的可能原因

事實上,現今世代很難再找到一些完全與科技無關的股票。即使被分類於傳統行業,也有機會有高科技的元素,以行業分類未必能夠反映企業對抬價能力的依賴性。另一方面,科技企業也在搶佔傳統市場,令它們也能享受到一部分低實際利率所帶來的“安全邊際”。

另外就是利率參考值。這裏我們用了美國兩年期國債殖利率來計算實際利率,但實際上公司面對的資金成本未必能從國債殖利率當中反映。這也會造成計算當中的一些誤差。

總結

希望這次內容能夠幫助大家利率對於選股策略的影響。更多有關經濟分析的文章,請到

檸檬

沒有留言:

張貼留言